In English, en catalá, en français, em português.

Como ya explicamos la semana pasada, la venta directa de los hoteles vive un momento dulce, con un gran incremento de su cuota y convirtiéndose en un canal fundamental en el channel mix.

Ahora que parece que la pandemia retrocede y se consolida la recuperación, surgen preguntas como ¿cuánto de todo este cambio volverá a la mal llamada “normalidad” y cuánto será permanente? Y quizá la pregunta más relevante, ¿qué debe hacer el hotelero para consolidar esta cuota de venta directa sin penalizar la recuperación de sus ingresos totales? Lo analizamos.

Por qué parte de este cambio será permanente

Son muchas las razones que nos invitan a pensar que muchos de los cambios producidos en este año y medio de pandemia dejarán de ser coyunturales y pasarán a ser estructurales.

- La mayor transformación digital de la historia.

En tan sólo 18 meses hemos avanzado 10 años en digitalización, sobre todo perdiendo el miedo a comprar por internet. Ahora ya compramos de todo online, hasta lo que antes veíamos como una locura. Lo constatan los datos de 2020 de las empresas más grandes del mundo. ¿Volverá el consumidor a sus hábitos de antes una vez aprendida la lección? Difícilmente.

| EMPRESA | VENTA TOTAL | VENTA INTERNET | |

| Zara | -32% | +79% | >> Fuente |

| El Corte Inglés | -32% | +212% | >> Fuente |

| Nike | -8% | +82% | >> Fuente |

| Walmart | +7% | +79% | >> Fuente |

| Carrefour | +8% | +70% | >> Fuente |

- El uso del teléfono móvil se ha disparado aún más

Nuestros datos confirman que el consumo de webs de hoteles desde el teléfono móvil se ha disparado, llegando en muchos casos al 70% sobre el total de las visitas (apuntar que este dato varía mucho por mercado emisor y edad media del cliente).

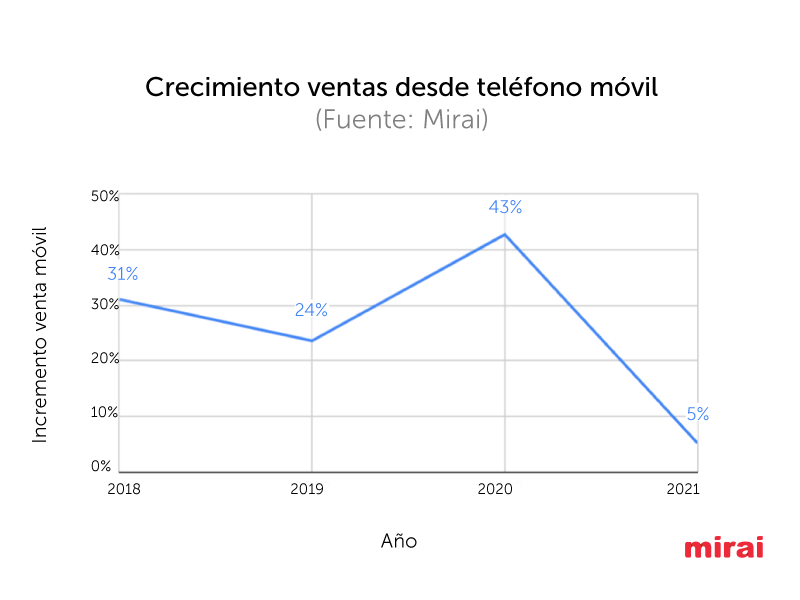

2020 supuso el año de mayor crecimiento de reservas hechas desde móvil, con un +43% respecto a 2019. Vemos como en 2021 sigue creciendo, aunque a tasas mucho más bajas ya. En términos absolutos hay hoteles donde el 60% de las ventas se hacen desde un móvil. De nuevo, este dato varía mucho de hotel a hotel según los mercados emisores y edades de sus clientes.

- Muchos usuarios han descubierto el canal directo por primera vez.

Y han entendido que es una alternativa válida, segura y de mayor valor añadido en muchos casos. Algo inconcebible hace apenas 18 meses. Muchos de estos usuarios se plantearán el canal directo de ahora en adelante a la hora de reservar.

- Igualmente, muchos hoteleros también han descubierto la potencia del canal directo.

Y al ver que funciona y trae volumen, han empezado a apostar más determinadamente por ella. Acciones como más inversión en marketing u ofrecer mejores condiciones que en las OTA son algunos ejemplos que en otra época muchos hoteleros no se atrevían a iniciar.

- La reactivación de los touroperadores no será inmediata.

La touroperación es un negocio que requiere mucho circulante para establecer su operativa y sus rutas. Pocos tienen la posición financiera para hacerlo y es probable que muchos no vuelvan a operar nunca, o con tamaños más reducidos. Como siempre, no se puede generalizar, ya que hay touroperadores como Alltours o Dertour que están reactivándose muy fuerte con destino Mallorca, por ejemplo. En todo caso, es probable que los huecos dejados los aprovechen otros touroperadores nuevos, pero parte de la pérdida de cuota ya está consumada y no hay marcha atrás.

Además, existe el riesgo de que las aerolíneas ocupen parte de las rutas dejadas por la touroperación, haciendo aún más difícil la vuelta a las operaciones de estos.

- Cierre permanente de mayoristas y agencias físicas

Este año y medio de crisis ha supuesto un drama para muchos negocios pequeños y medianos, que han visto cerradas sus puertas de manera abrupta y sin posibilidad de vender nada. Desgraciadamente, muchas agencias no volverán a abrir nunca físicamente, quedando algunas de ellas intentando vender online. De nuevo, es una mayor demanda que salta del offline al online donde la venta directa puede competir y ganar cuota si lo hace bien.

- Memoria hotelera.

Muchos hoteles recuerdan las jugadas de la intermediación (impagos o cambios unilaterales de política de cancelación) cuando ésta les mostró su cara más amarga. La realidad, nos guste o no, es que la intermediación se vuelca en su cliente, dando la espalda al hotelero cuando tiene que elegir. Es una postura por todos conocida pero nunca vista antes con tanta nitidez. Aunque ahora muchos hoteles sonGenius y dan descuentos “>mobile a las OTA (un sinsentido y despropósito a la vez), una vez la situación se estabilice, muchos hoteleros no dudarán en dejar de trabajar o reducir su dependencia de los intermediarios de los que puedan prescindir.

- Más visibilidad por parte de Google al canal directo en Hotel Ads.

Los free booking links de Google, links gratuitos dentro del módulo de Hotel Ads, han supuesto un empujón más al canal directo de los hoteles con un incremento de entre el 0,84% al 4,32% de venta directa.

Plan de acción para mantener o incluso crecer tu cuota de venta directa una vez superada la pandemia

Cuando se abran las fronteras, se eliminen las restricciones y se recupere la demanda en todos los segmentos … se dejarán de dar muchas de las razones por las que la venta online, y, más en concreto, el canal directo, han reportado buenos números.

Aunque todavía queda tiempo para esto, vamos avanzando en esa dirección y es importante ser realista de que si no haces nada para evitarlo, lo normal es que tu cuota de venta directa baje (no así el volumen).

Te presentamos un plan de acción para lograr que esto no ocurra o ocurra en menor medida. O incluso en algunos casos que incluso siga creciendo.

- Simplifica tu channel mix. En distribución menos es más.

Tienes una oportunidad única para hacer limpia de canales que no necesitas y que sólo te aportan “ruido” además de generarte disparidades. Que un canal te trajese ventas no quiere decir que esas ventas fuesen incrementales. De hecho lo normal es que no sea así. Entierra el mito de que “cuantos más canales mejor” o “hay sitio para todos”. Algunos consejos de cómo detectar canales que te sobran:

- Aquellos que te venden principalmente en temporada alta y muy poco en el resto.

- Que no te traen venta incremental sino que son los mismos clientes que hubieses captado igual pero por otro canal.

- Con clientes de mercados muy habituales y donde tú puedes llegar fácilmente.

- Que te han generado problemas de disparidades, en especial bancos de camas.

- Que te han dejado un precio medio neto muy bajo comparado con el resto de canales (por bajo precio medio de venta o por alto coste).

- Que no te facilitan información de los clientes que reservan, de dónde son o si usan el móvil o si han pagado con tarjeta o paypal.

La realidad es que en el año 2021 puedes vender centralizar toda la venta online en dos, tres OTA (las más importantes) y tu canal directo. No necesitas gran ayuda de B2Bs para el mundo online. Sí para el mundo offline de minoristas y empresas, pero ese mundo, me temo, es cada vez más pequeño.

- Define e implementa unos valores diferenciales claros en tu canal directo.

Responde a tus clientes de manera contundente la siguiente pregunta “¿por qué reservar en tu página?”. Evita mensajes manidos y sin impacto como “mejor precio garantizado” o “pago directo” y persuade a tu cliente con valores reales, algunos tan actuales como test de covid incluído o seguro médico. En cualquier caso, piensa que para la gran mayoría es menos arriesgado reservar tu hotel en Booking.com o Expedia que en tu web. ¿Qué me darás a cambio de reservar directamente?

Mención especial al precio como valor diferencial ya que sigue siendo la palanca más potente y efectiva para persuadir a tu cliente de que reserve directamente. Puedes ofrecer este mejor precio directamente en abierto o protegiéndolo a través de un club de fidelización. Y es totalmente compatible con tus estrategias de ganar visibilidad en las OTAs con descuentos múltiples Genius o mobile. Gana visibilidad allí pero siempre dispón de mejor precio en tu web. Hacer lo contrario es un error estratégico.

- Invierte en la mejor tecnología.

Parece obvio y no vamos a profundizar, pero dispón de una web profesional, en los idiomas necesarios y con el contenido adecuado. Lo mismo con el motor de reservas que tiene que ser bueno, funcional y muy orientado a la conversión (simple, directo, seguro, que facilite la internacionalización, etc.). Con la tecnología, normalmente, lo barato sale caro. Elige un buen producto porque acabará siendo siempre más rentable. En Mirai te podemos ayudar con toda la tecnología que necesitas para vender directamente.

- Invierte en visibilidad y lleva el máximo tráfico cualificado a tu web.

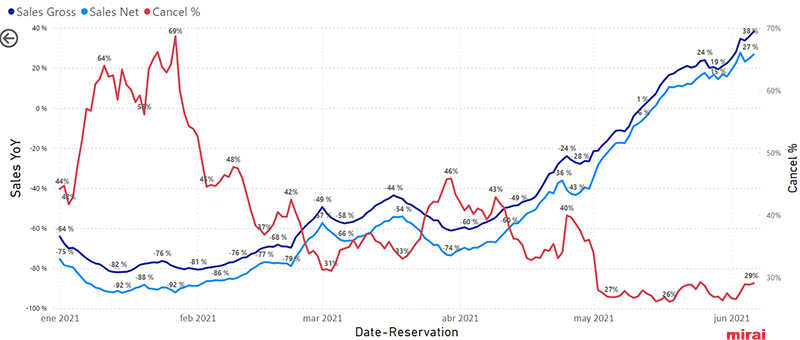

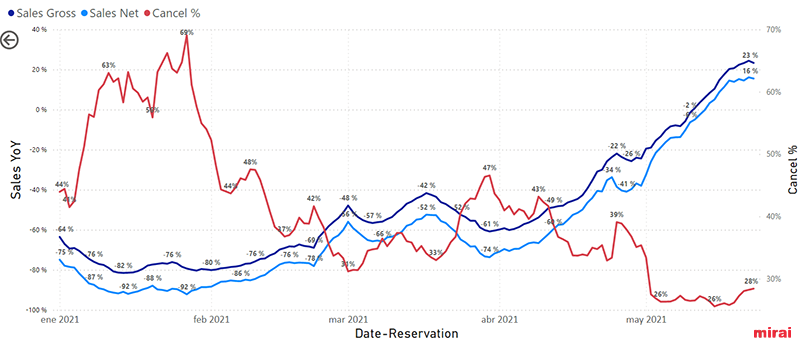

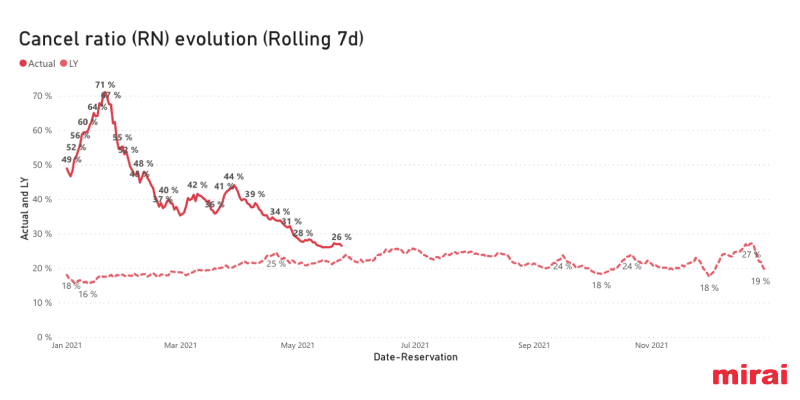

El marketing online será una pieza fundamental en tu estrategia de canal directo. Aprovecha el gran momento actual y retoma o inicia tus campañas de marketing online (idealmente sin límite de presupuesto, siempre que la comisión soportada sea adecuada) con el objetivo de atraer visitas de calidad a tu web. En especial ahora que los niveles de cancelación parecen estabilizarse, algo clave en inversiones CPC (coste por click).

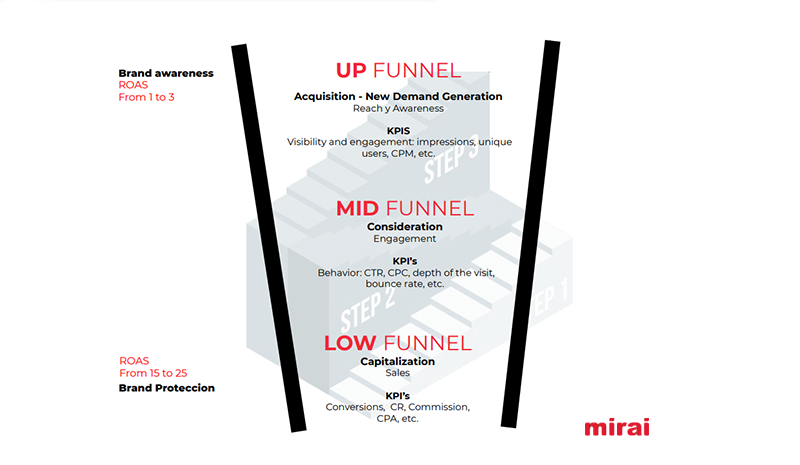

Y empieza siempre por la parte más abajo del funnel y de ahí para arriba. La actividad relacionada con la protección de marca es la más rentable y la que debes asegurarte que esté siempre activa, para no perder ninguna oportunidad, pues se trata de capturar a tu demanda existente. Para ello, es imprescindible que actives las campañas de marca en Google y Bing ads y, por supuesto, los metabuscadores.

Además, si tienes un volumen de tráfico web, es bueno que pongas en marcha acciones de remarketing, sobre aquellos usuarios que hayan visitado tu web, pero no hayan reservado.

Email marketing merece una mención especial. Mantener una buena relación con tu base de datos es clave. Define y planifica adecuadamente aquellas campañas y mensajes comerciales que quieres remitirles. Generalmente es un canal que genera resultados favorables.

Una vez vayas cubriendo esta etapa, invierte más arriba en el funnel donde accederás a más volumen pero a menor rentabilidad. Llegarás a usuarios con intención de viajar y que se encuentran en proceso de planificación. Pasarás a acciones como visibilidad en búsquedas de palabras clave genéricas o genéricas long tail en Google Ads. Google Property Promotion Ads o acciones de prospecting en la red de Display de Google sobre audiencias cualificadas. O en paid social, en especial Facebook o Instagram, cuyo rendimiento ha mejorado mucho.

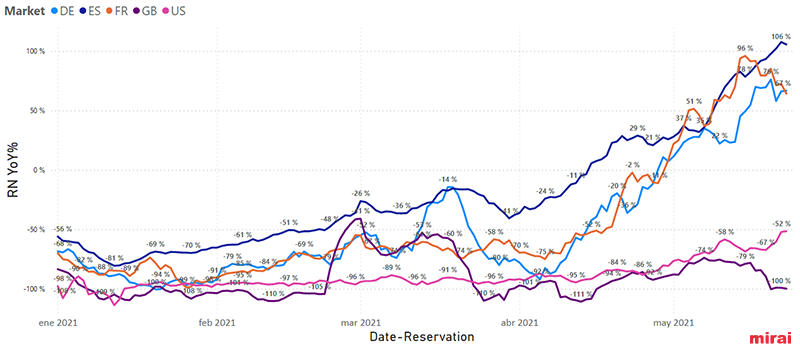

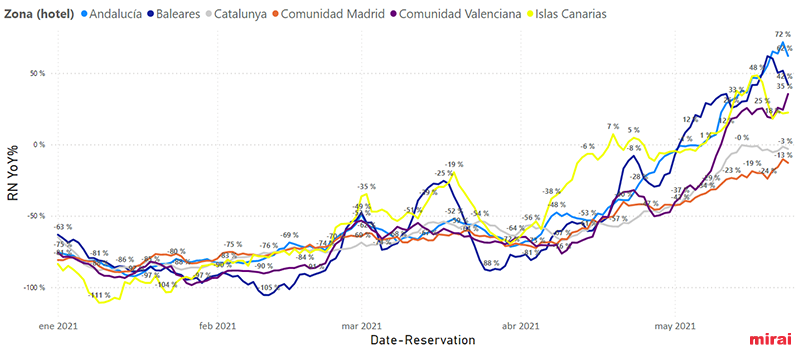

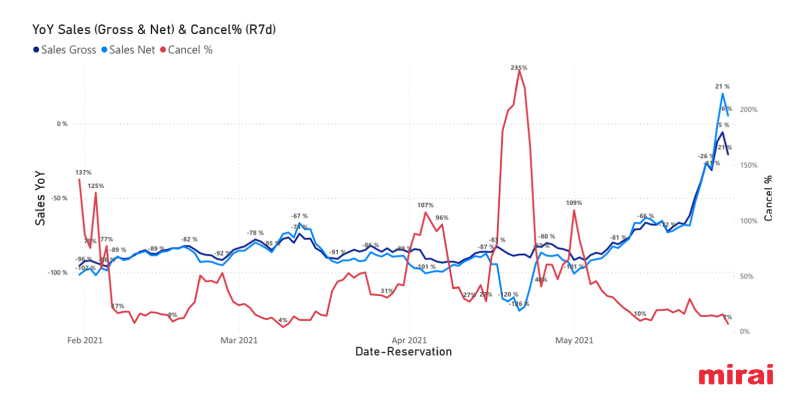

- Identifica los cambios de tendencia y adelántate.

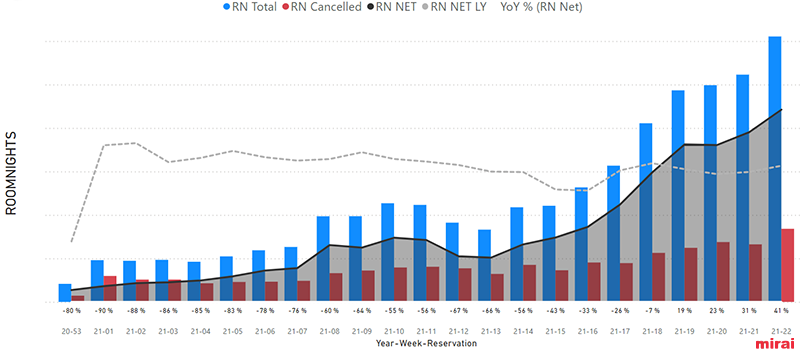

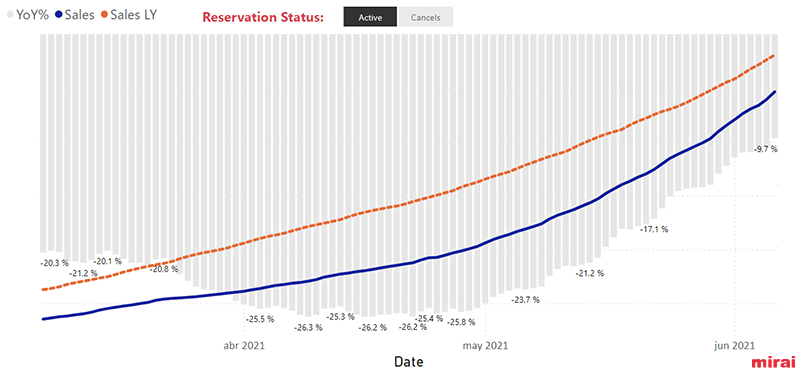

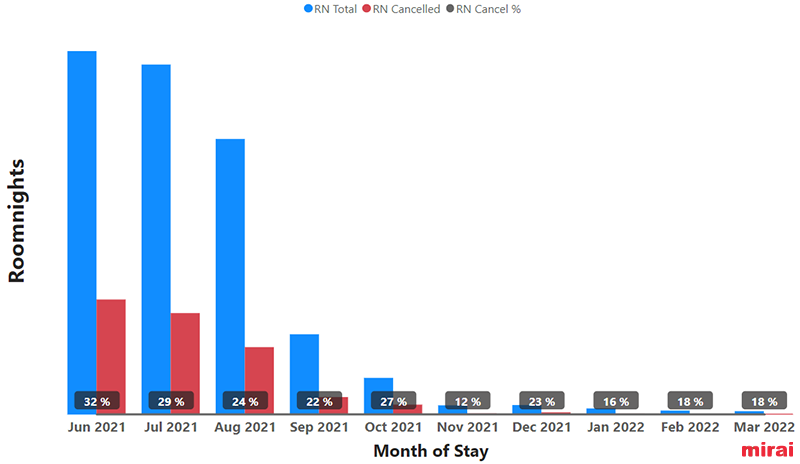

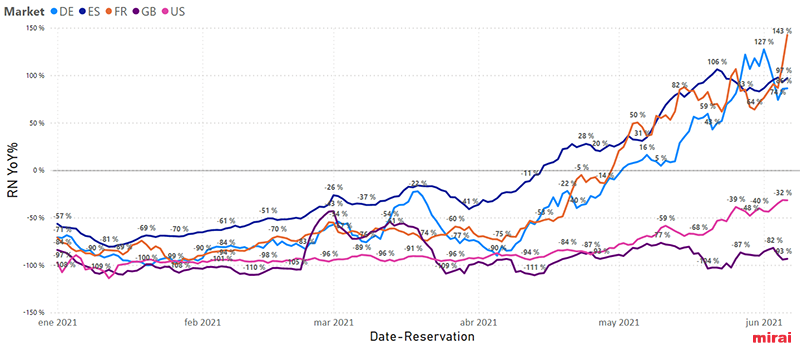

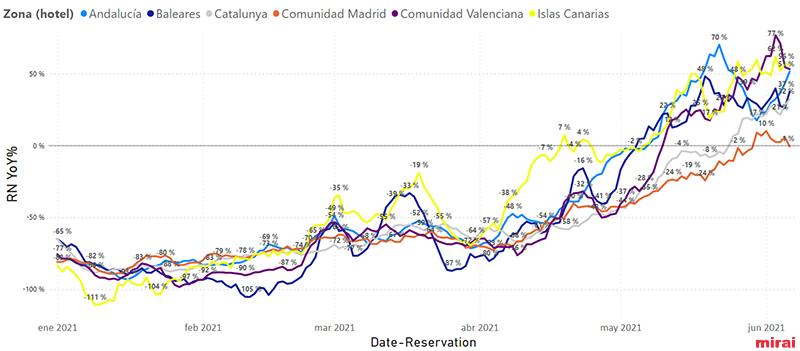

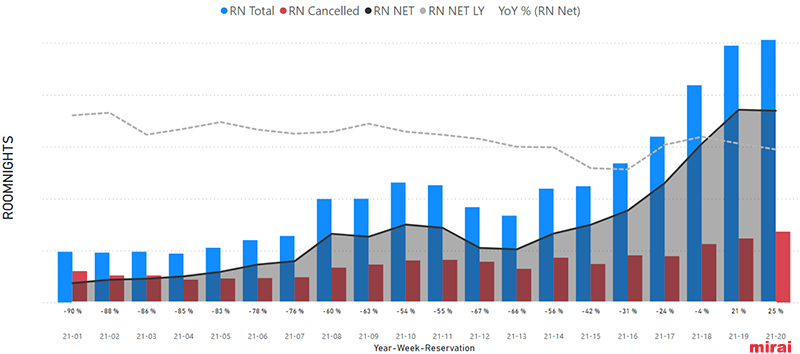

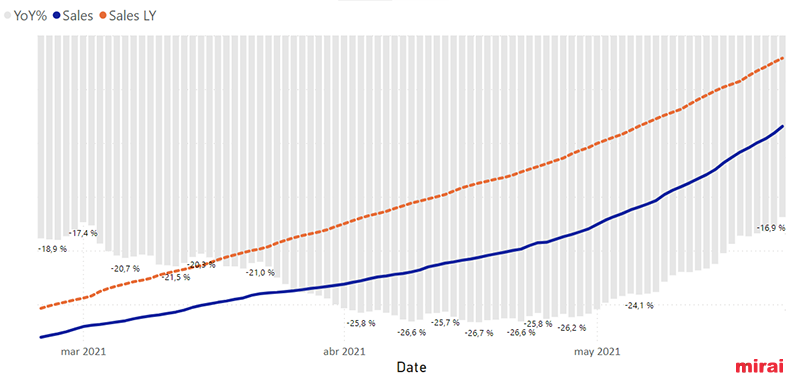

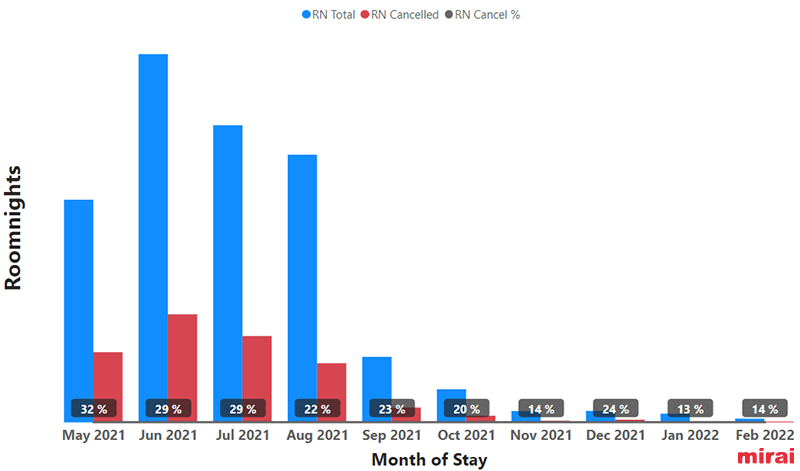

La recuperación será gradual y en función del mercado emisor y el destino. Para analizar la situación es clave contar con datos y una buena herramienta de Business Intelligence (BI) que te alerten de los cambios de tendencia y puedas adelantarte reactivando tus campañas de marketing con especial foco en esos mercados. En este ejemplo podemos ver el cambio de pickup en las últimas semanas del mercado alemán con destino Barcelona.

- Prepara un calendario de campañas tácticas.

Hay muchas más fechas calientes donde “hacer cosas” más allá del Black Friday. Son fechas en las que puedes tener la iniciativa y no estar supeditado a que las OTA lo hagan por ti. Toca a tus clientes (email marketing), ofréceles algo especial y único reservando directo, genera venta nueva y educa a tu cliente con ello. Las campañas tácticas te ayudan a ir ganando cuota poco a poco y de manera más discreta.

Tan sólo necesitas ideas de qué hacer, un landing page en tu web donde derivar a tus clientes, una carga bien hecha en tu motor de reservas y una herramienta o servicio de email marketing. Con 6-8 campañas tácticas al año tienes mucho que ganar y mantener.

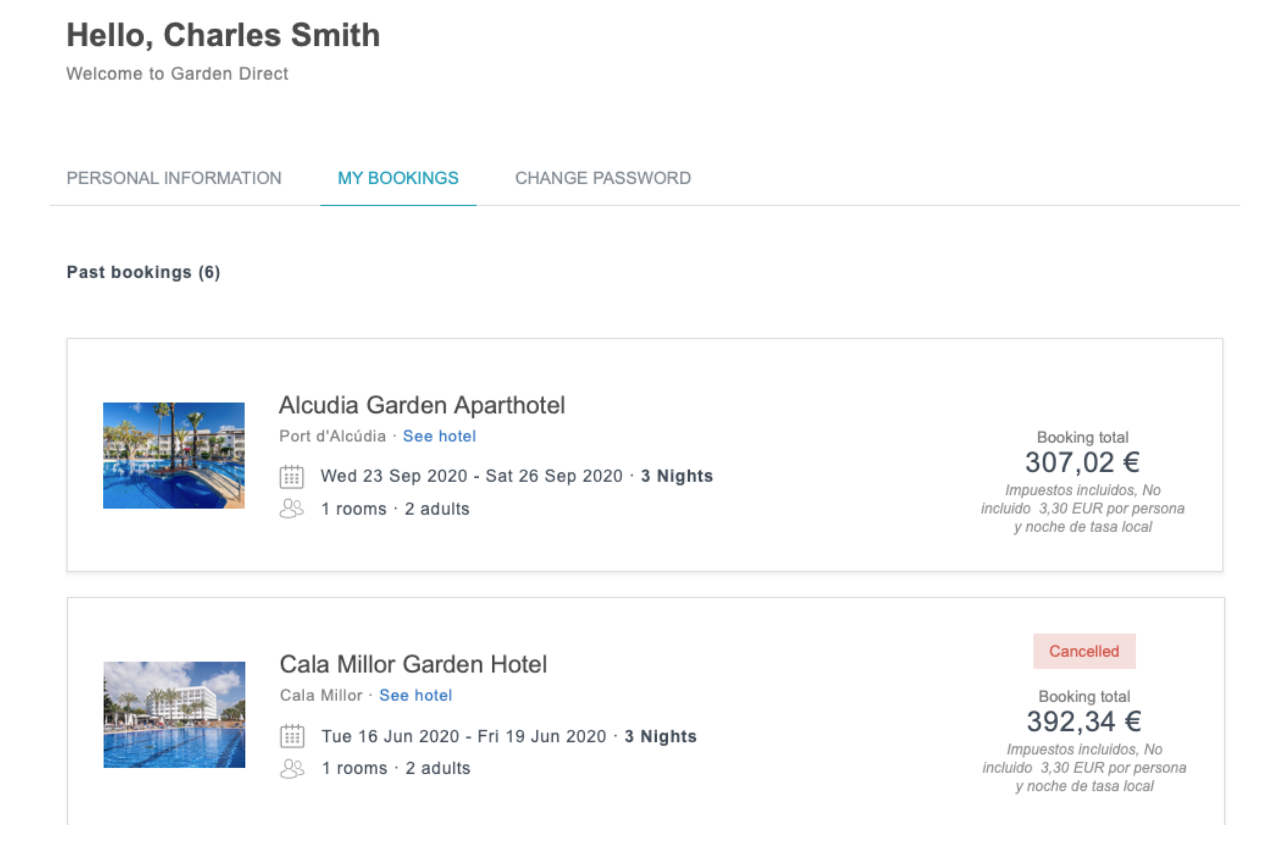

- Fideliza a tu cliente.

Sin lugar a dudas la fidelización es el objetivo subyacente de todas las anteriores y que debes tatuar en el ADN de tu equipo. Fidelizar a tu cliente significa no tener que luchar más por captar una venta a futuro. Pero no sólo fidelizar al cliente, sino a través del canal directo. Los hoteles con mayores índices de repetición tienen siempre mayores cuotas de venta directa. Tienes gran parte del trabajo hecho.

Conseguir que tus clientes vuelvan y reserven directamente dispara tu rentabilidad, te ayuda a crear un modelo sostenible independiente de la intermediación y te permite salir mucho antes de crisis como la que estamos viviendo. Todo son ventajas.

Otra gran ventaja de fidelizar es que te permite ser más agresivo y asumir un mayor coste captando la primera venta, incluso superando el 50% de comisión. Si consigues que tus clientes vuelvan 3 ó 4 veces en los próximos años, este coste lo diluyes muy rápidamente.

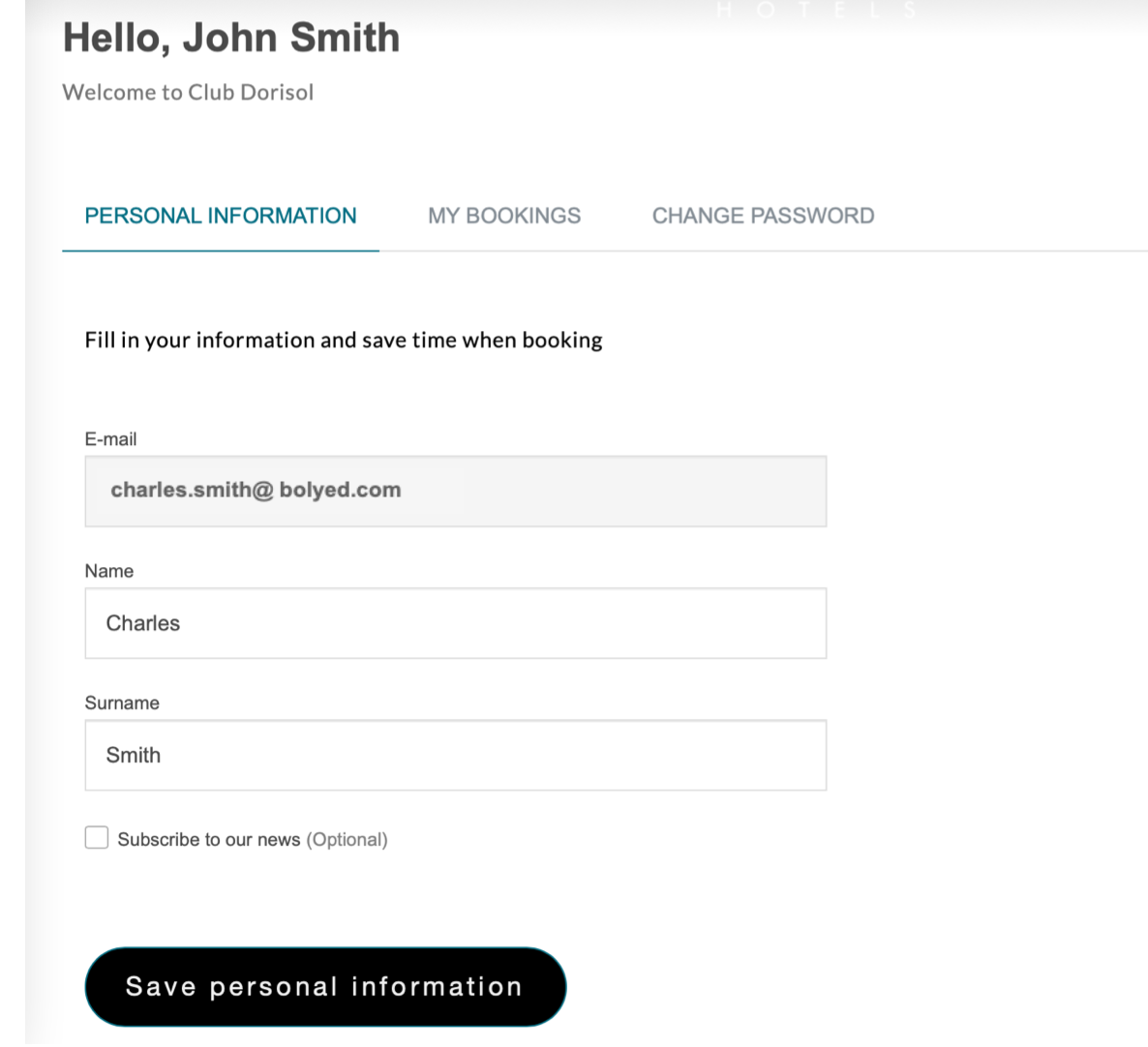

Y no es complejo iniciar a fidelizar a tus clientes. Tan sólo necesitas una propuesta de valor añadido clara (ver más arriba), crear un vínculo con tus clientes y mantener esa relación viva en el tiempo con propuestas de valor (no spam). Para ello es clave disponer de un club de fidelización en tu canal directo (desde Mirai también te podemos ayudar con el club integrado en nuestro motor de reservas) que te permita llevar a cabo de manera exitosa todas las acciones que hemos comentado anteriormente.

Conclusión

Que tu venta directa mantenga su cuota está mucho más en tu mano de lo que crees. Si no haces nada y esperas que todo vuelva a la “normalidad”, las OTAs serán las que se aprovechen de los muchos cambios que están para quedarse. En cambio, si analizas bien tu hotel, entiendes las dinámicas que han cambiado en tu segmentación y channel mix, encontrarás muchas oportunidades que explotar y no sólo mantener tu cuota de venta directa sino hacerla crecer.