In English, en català, en français, em português.

Hace veinte años, las tarifas netas (de comisiones) eran la norma y los hoteles conocían, casi de memoria, la rentabilidad de cada uno de sus canales. De hecho, el análisis estaba a tan sólo un par de clics en el PMS. En cambio, lo que los hoteles no sabían era el precio de venta al público de sus habitaciones y, por tanto, lo que pagaban los huéspedes por las mismas. Por ello, ignoraban el dinero que estaban dejando de ganar y que se estaban llevando los turoperadores y agencias.

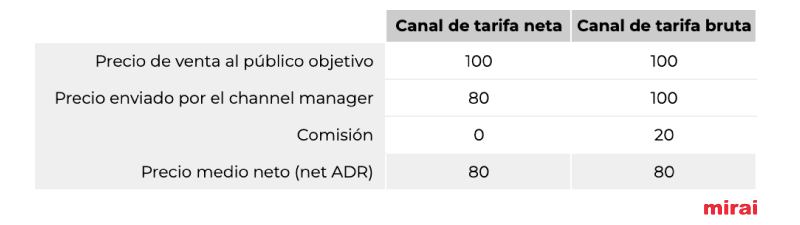

Hoy el panorama es muy diferente. Aunque algunos canales siguen pagando tarifas netas a los hoteles, como el modelo merchant de Expedia, la mayoría de los canales online utilizan tarifas “brutas” comisionables. Con este cambio, los hoteles y las OTA arrebataron gran parte del negocio que antes tenían los turoperadores y las agencias. En el camino, sin embargo, los hoteles perdieron el control del indicador o KPI más importante: el precio neto (o net ADR en inglés) que generaba cada canal.

A primera vista, parecía una gran victoria con un peaje “aceptable”. Para volver a conseguir el precio neto, los hoteles simplemente descontaban la comisión y lo tenían. No era tan rápido y automático como antes, pero era fácil de todos modos.

Desgraciadamente, esta simplicidad no duró mucho. Nuevos descuentos y costes (comisiones, inversiones en marketing y gastos financieros) llegaron y para quedarse, complicando sobremanera el trabajo de extraer el precio medio neto y haciéndolo un proceso manual y susceptible de errores. De hecho, a día de hoy, la mayoría de los hoteles ignoran cuánto dinero ganan (o pierden según se mire) por cada canal al mes. La dificultad de calcular el precio medio neto, junto con la falta de automatización de los PMS y la obsesión por el RevPAR (que ignora los costes), empujaron al sector hotelero a establecer un nuevo KPI de rentabilidad: “la comisión media”. Un indicador mucho más fácil de calcular eso sí, pero totalmente engañoso, ya que está lejos de reflejar la rentabilidad de cada canal. De hecho su uso lleva a los revenue managers a tomar decisiones erróneas como:

- Favorecer a los canales que parecen ser “más baratos” (porque tienen menores costes), pero que en realidad tienen uno de los precios medios netos más bajos del mix de canales. Booking.com es el ejemplo más relevante.

- Aceptar, sin rechistar, cada nueva argucia que las OTA ponen sobre la mesa. Iniciativas que siempre conllevan descuentos o costes adicionales, poniendo más presión sobre un precio medio neto ya bajo.

- Incluso fomentar sobremanera el canal directo pensando que es el canal más rentable, y lo es en la mayoría de los casos, pero que gestionado incorrectamente puede no ser así.

Un análisis riguroso del precio medio neto es una tarea y objetivo fundamental de un buen revenue manager. Un análisis que va más allá de “comisiones medias” y que tiene en cuenta todos los descuentos y tipos de costes. Este análisis debería figurar en la to-do list de todo hotel y debe realizarse idealmente cada mes o máximo trimestre.

La famosa “visibilidad” en las OTA y sus peajes

En la última década las OTA han tenido mucho éxito introduciendo la idea de que la “visibilidad” tenía un “peaje”. Si querías aparecer en las primeras posiciones de una OTA, tenías que dar algo a cambio. Surgieron muchos programas con nombres sofisticados: Preferred Partner de Booking.com, Genius y Booking Network Sponsored Ads, Expedia Rewards y Travel Ads, descuentos para móviles, ventas flash… son algunos ejemplos. Los hoteles adoptaron, de forma abrumadora, no sólo una opción, sino muchas de ellas (e incluso simultáneamente) anhelando esa prometida “visibilidad incremental”. Al hacerlo, no sólo perdieron el control de su precio de venta al público, sino que también perdieron el control de los costes que pagaban a las OTA. Como resultado, sus precios medios netos cayeron en picado, sin que muchos ni siquiera se dieran cuenta.

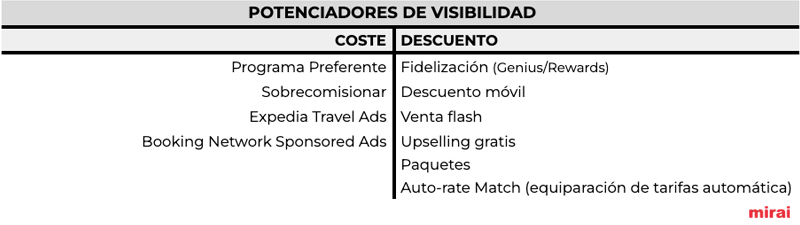

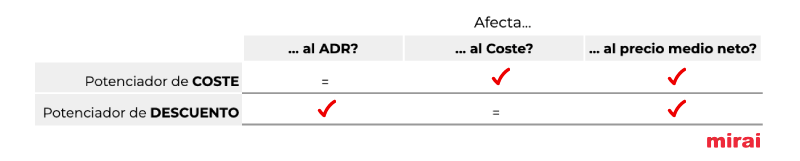

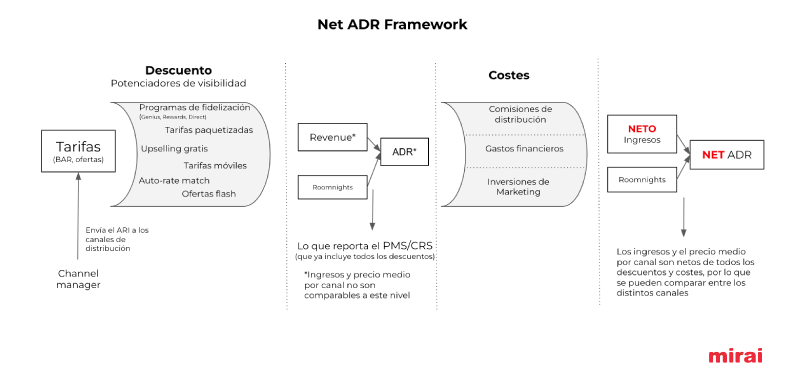

Podemos dividir estos “potenciadores de visibilidad” (en inglés visibility booster) en dos tipos:

- “Potenciadores vía coste”: los hoteles pagan más a la OTA (mayor comisión u otras tasas).

- “Potenciadores vía descuento”: los hoteles rebajan su tarifa pero pagan la misma comisión.

Ambos potenciadores (coste y descuento) repercuten negativamente en la rentabilidad de tu hotel, es decir, en tu precio medio neto, aunque de forma diferente. Mientras que los potenciadores de costes afectan a la comisión o al coste, los potenciadores de descuentos directamente rebajan el precio que paga el huésped. En ambos casos, no obstante, el impacto en el precio medio neto es muy similar.

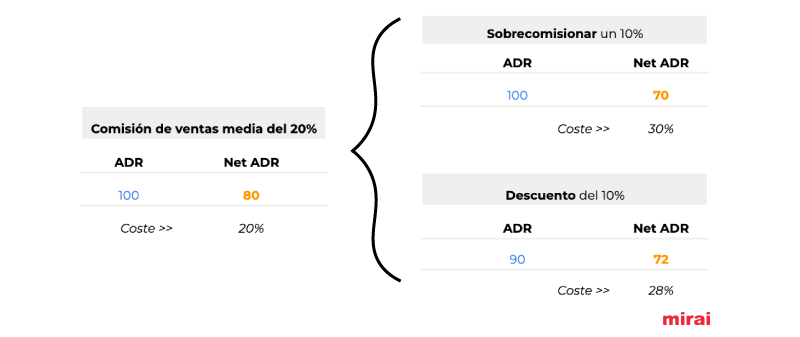

Podemos ver el impacto en un simple ejemplo:

A pesar de un impacto negativo similar en la rentabilidad, los potenciadores de visibilidad vía descuentos son mejor percibidos por la industria hotelera porque:

- No aumentan el “coste” o “comisión”, algo que no suena bien para nadie y que además va en contra del nuevo y engañoso indicador de rentabilidad hotelera adoptado por la industria.

- Los revenue managers pueden decidir aplicar un descuento en la tarifa, pero no siempre tienen capacidad para aumentar el coste del canal. Para hacerlo, a veces necesitan la aprobación de un tercero.

Costes de distribución, financieros y de marketing

Un error clásico a la hora de evaluar la rentabilidad de un canal es considerar la comisión como el único coste. Por desgracia, cada vez hay más tipos de costes que los hoteles rara vez tienen en cuenta en sus análisis.

Coste de distribución: es la comisión que se paga al canal por las reservas generadas. Algunas cuestiones a tener en cuenta a la hora de calcular el coste de cada canal:

- Impuestos: algunos canales aplican la comisión sobre el precio final de venta al público incluyendo los impuestos, lo cual es una locura, pero el sector hotelero lo ha aceptado sorprendentemente.

- “Resort fee” o “tasa de resort”. Algunos hoteles, sobre todo en EEUU y el Caribe, usan estos fees para reducir artificialmente el precio de la habitación. Algunos canales aplican la comisión sobre la tasa del complejo turístico (como Booking.com) y otros no (como Expedia).

- B2B y turoperadores: algunos costes de distribución no se pagan en cada reserva, sino al final de año si se han cumplido algunos objetivos de ingresos (rappel). Si este es tu caso, deberías considerar esta comisión extra en tu análisis.

Costes financieros: es el coste que hay que pagar para obtener los ingresos.

- Para las reservas con “pago directo en el hotel”, el coste varía entre el 0,5% y el 1% en Europa y el 3% en América.

- Para las OTA que pagan con una VCC (tarjeta de crédito virtual), el coste financiero que soportas está entre el 3% y 3,5%. Booking.com y Expedia pagan, mayoritariamente, con VCC, aunque ambas ofrecen la alternativa de transferencia bancaria a algunos de clientes.

Costes de marketing: es la inversión que hacen los hoteles para promocionar sus propiedades dentro de cada canal.

- Marketing en las OTA: las dos más conocidas son Expedia Travel Ads y Booking Network Sponsored Ads. Ambas funcionan con un modelo de CPC (coste por clic).

- Marketing del canal directo: multitud de iniciativas diferentes para potenciar la venta directa. Aquí hay que incluir Google Ads, la inversión en metabuscadores, el retargeting o las campañas de email marketing. Hay que tener en cuenta todos los gastos de marketing, ya sea en el modelo de comisiones o en el de coste por clic. Aquí puedes encontrar una lista completa de cuánto cuesta el canal directo.

- B2B y turoperadores: todavía algunos canales piden inversiones de marketing orientadas a la impresión de folletos. La mayor parte (si no todo) de este dinero se destina, en cambio, a la publicidad online.

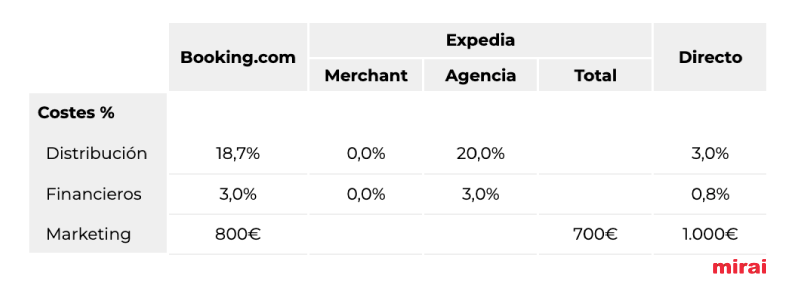

Vamos a ver un par de ejemplos con las OTA más importantes en un mes cualquiera. Deberías ser capaz de obtener esta información con bastante facilidad.

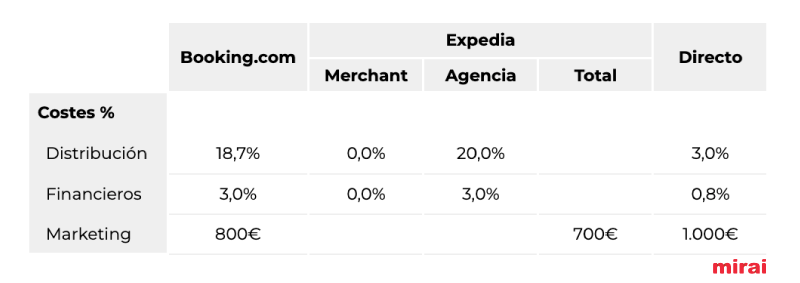

Imaginemos un supuesto inventado cualquiera. Asumimos algunas comisiones (17% de Booking.com sobre precios PVP así que 18,7%), inversiones en marketing y costes financieros, como las virtual credit card o VCC para Booking.com y el modelo de agencia de Expedia, mientras que para el coste del modelo merchant de Expedia, asumimos transferencias bancarias y, por tanto, sin coste para el hotel. Para hacer este ejercicio debes conseguir tus propios números.

Aunque un buen análisis de costes es esencial no basta para saber qué canal es más eficiente. Si sólo vemos los costes, parece que el modelo merchant de Expedia es el más eficiente, cuando todos sabemos que no es así.

Obtener el precio medio neto por canal: cómo combinar las tarifas netas/brutas, los descuentos y los tres tipos de costes

Primero establece el período de tiempo en el que quieres realizar tu análisis. Puede ser un mes, varios o un año entero. Siempre por fecha de estancia o de salida (no por fecha de reserva).

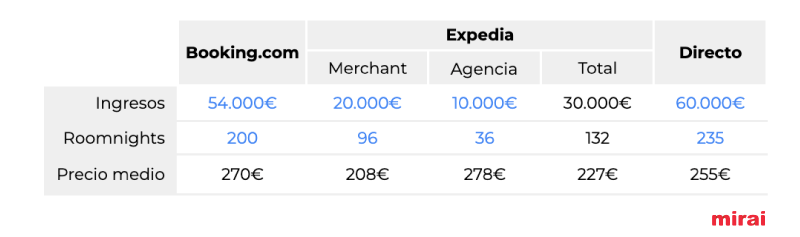

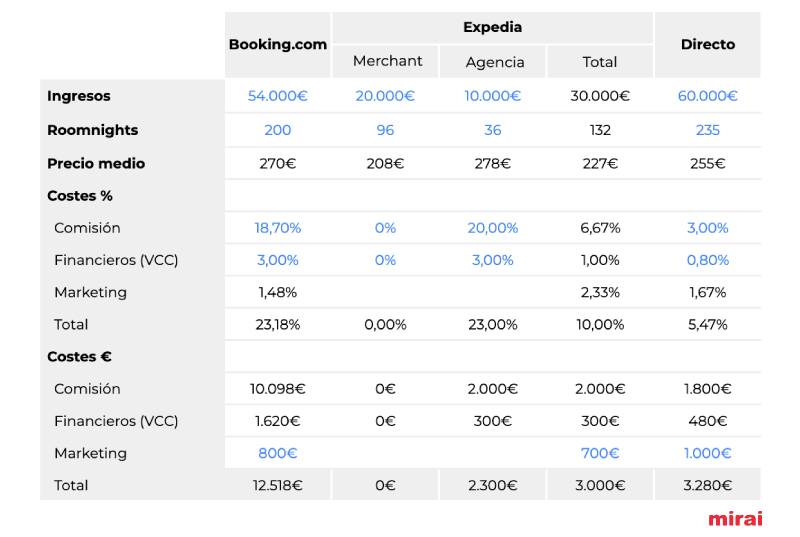

Tu primera parada es tu CRS o PMS. Deberías tener los ingresos y el número de roomnights por canal. En este punto, todos los potenciadores de visibilidad vía descuento que aplicaste, ya han reducido tus ingresos y precio medio. Si tu CRS/PMS no tiene esta información por canal, puede que tengas que acceder también a la extranet de las OTA. Seguimos con nuestro ejemplo anterior. Destacamos en azul los números que estamos añadiendo al modelo.

Tu primera parada es tu CRS o PMS. Deberías tener los ingresos y el número de roomnights por canal. En este punto, todos los potenciadores de visibilidad vía descuento que aplicaste, ya han reducido tus ingresos y precio medio. Si tu CRS/PMS no tiene esta información por canal, puede que tengas que acceder también a la extranet de las OTA. Seguimos con nuestro ejemplo anterior. Destacamos en azul los números que estamos añadiendo al modelo.

Una primera conclusión es que el precio medio en tu PMS/CRS no es un indicador válido, puesto que en la comparación está mezclando “peras con manzanas”, es decir, mezclando tarifas netas y brutas. Si estás obteniendo tu RevPAR de este precio medio, tu análisis tiene un tremendo sesgo a favor de los canales brutos. Otra variable que puede afectar el precio medio de cada canal es la del tipo de habitación y la segmentación de los ingresos por ocupación. Supongamos, para este ejercicio, que todos los canales venden todos los tipos de habitación. Si no es así, deberíamos incorporar esa diferenciación en el análisis.

Es el momento de introducir tus costes (los tres tipos) en tu tabla. Los costes de cada canal con sus ingresos y pernoctaciones:

Como hay costes que ya están en comisión, pero otros en valor monetario, tendrás que hacer algunos ajustes. Pero no es un gran problema. Basta con separar los costes en % y en euros para tener una imagen más clara. Los números en azul son de nuevo tus entradas al modelo.

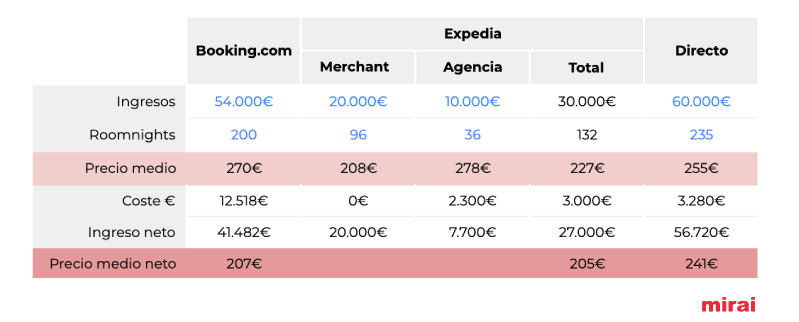

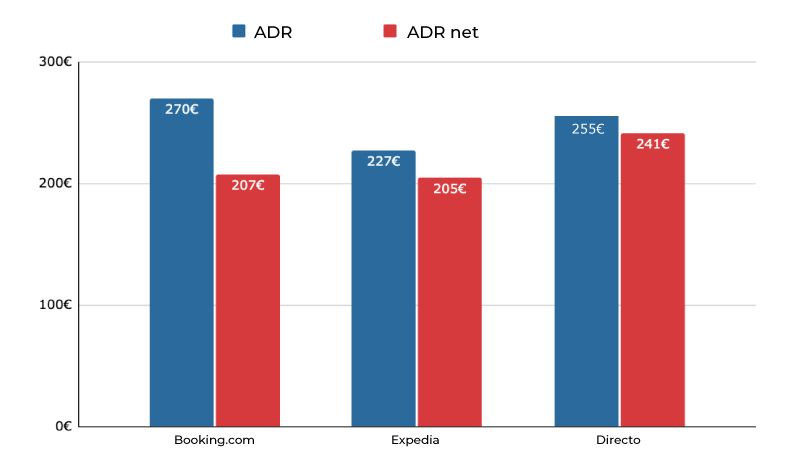

Ya estamos a un paso de nuestro objetivo de precio medio neto. Como tenemos el coste en € (euros), vamos a calcular los ingresos netos y el precio medio neto. Ahora estamos en condiciones de decir qué canal genera más precio medio neto a tu hotel. En este ejemplo, Expedia tiene un precio medio neto menor que el de Booking.com, lo cual indicaría que es un canal menos eficiente. Según nuestra experiencia haciendo estos análisis, a veces Booking.com es menos eficiente y otras veces Expedia. Tienes que hacer tus propios números por lo que no te guíes por favor de este ejemplo ni generalices.

Si quieres una plantilla para realizar tu propio análisis, pídenoslo respondiendo a este formulario.

Un montón de variables y segmentos para analizar

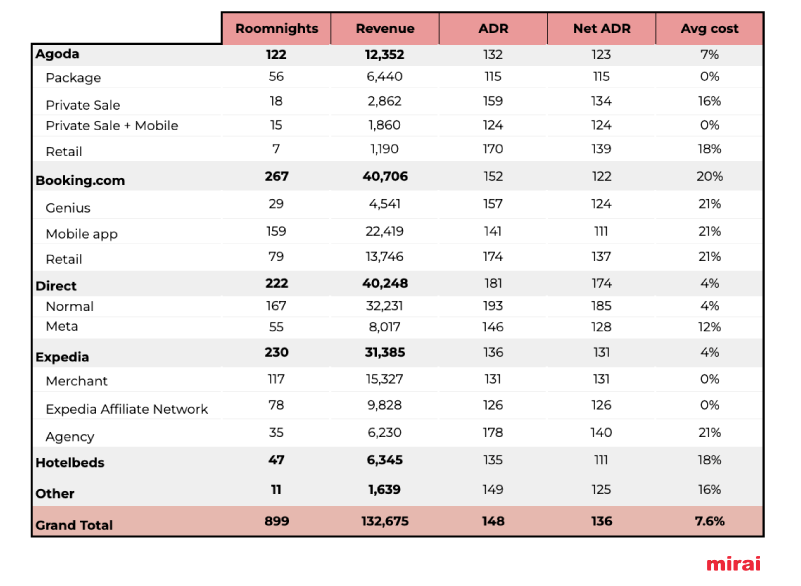

El análisis anterior cubre lo básico, que es el canal directo, así como las dos mayores OTA del mundo, dividiendo a Expedia en su modelo merchant y agencia. Sin embargo, se puede desglosar cualquier canal en todos los segmentos que se puedan consultar.

¿No sería estupendo conocer los ingresos de Booking.com desglosados por tarifas móviles y Genius? ¿Y conocer la rentabilidad de todos los canales de afiliación de Expedia (Expedia.com, Hotels.com, Orbitz.com, así como el agujero negro de EAN o Expedia Affiliate Network)? ¿Quizás esta información te ayude a revisar tu decisión de participar en todos estos programas y potenciadores de visibilidad, como Genius? En cuanto al canal directo, ¿por qué no desglosar tus ingresos en regulares, por metabuscadores, de fidelización…? Una vez que puedas obtener los ingresos y las roomnights de cada grupo no hay límite en tu análisis.

¿No sería genial tener este análisis cada mes? ¿O cada trimestre? ¿O por año? Sin duda, se puede y se debería hacer. Es cuestión de saber por dónde empezar y qué pasos seguir.

Conclusión

La gran complejidad del ecosistema de la distribución actual ha llevado al hotel a hacer conjeturas sobre los costes y la rentabilidad de cada canal. Pero este análisis suele ser pobre, basado en muchas suposiciones, e incompleto, ya que no incorpora todos los descuentos y costes. Tampoco ayudan el bajo nivel de automatización del PMS/CRS, ni la falta de incentivos adecuados para los revenue managers (cuyos objetivos están alineados con el RevPAR en lugar del RevPAR neto). Y el resultado de todo esto es que las OTA capten cada vez más cuota de mercado, jugando con múltiples “potenciadores de visibilidad” que muchos revenue managers aceptan sin pestañear. La eficacia de las OTA está lejos de lo que ellas dicen ser y poco a poco se van comiendo los márgenes de la industria hotelera.

La buena noticia es que la solución está a tu alcance. Es tan sencillo como cambiar la forma de evaluar la rentabilidad del canal, dejando de lado la comisión media y adoptando el precio medio neto como único indicador válido. Una vez que establezcas un framework de precio medio o ADR neto y lo metas en el ADN de tu hotel, tendrás ante ti la oportunidad de aumentar el GOP aún sin tocar la línea de ingresos (y por tanto la combinación precio medio / ocupación)

Una nota final

Si estás interesado en que Mirai realice este análisis del ADR neto o te ayude a implantar este cambio en tu organización, háznoslo saber. Es uno de los servicios que ofrecemos a los hoteles en nuestra división Consultoría de Distribución Mirai.

Hola:

De nuevo un magnífico informe.

Claro, conciso y con mucha información de la buena.

Siempre dejando la última decisión al hotelero pero con muchas pistas de por dónde hay que trabajar.

Gracias

SBello

Muy interesante el artículo, gracias por compartirlo

Muy buen post Pablo, la cuestion es que si hay hoteles que a dia de hoy no miden asi, muy “malamente”, se estan autoengañando. Desde Dear Hotel esta muy claro, de hecho la posicion de Revenue Mng a dia de hoy no tiene sentido, su evolucion es obvia hacia Operations Manager donde yo en Dear Hotel controlo toda la cadena de valor e ingreso y gasto y tengo muy claro que interesa y no interesa.

En consejo de administracion con propiedad SIEMPRE desde que hicimos apertura en 2015 trabajamos son NETOS PUROS, el resto es hacerse trampas al solicitario.

Quizas por eso siempre vamos a la contra, mal no nos va.

Un abrazo

Nacho Gonzalez

Operations Manager, Sales & Revenue

Dear Hotel Madrid