In English, en català, en français, em português.

El pasado mes de junio analizamos los ganadores y perdedores de la DMA o Ley de Mercados Digitales en Europa según nuestros propios datos de seguimiento en metabuscadores de más de 3.000 propiedades en todo el mundo.

Con el fin de arrojar algo más de luz sobre esta compleja cuestión del “impacto de la DMA para los hoteles”, ampliamos nuestra investigación a:

- Analizar la atribución de todas las reservas y no sólo las procedentes de metabuscadores.

- Para ello, tuvimos que ir más allá de nuestros propios datos de seguimiento de la integración en metabuscadores y, en su lugar, recurrimos a Google Analytics 4 como fuente de datos.

- En consecuencia, usamos el nuevo modelo de atribución basado en datos de Google Analytics 4, muy diferente de otros modelos como el del último clic y el del primer clic.

- Ampliamos el plazo de 4 a 8 meses antes/después de la DMA (19 de enero de 2024).

Lo que no cambiamos fueron las más de 3.000 propiedades como ámbito de nuestro análisis. Además, es importante señalar que no todas estas propiedades invierten en Google Ads, Hotel Ads u otros metabuscadores. Lo que intentamos medir es el porcentaje de tráfico desplazado y no tanto las cifras absolutas.

A pesar de los ajustes en la metodología de análisis, las conclusiones siguen en la línea de nuestros análisis anteriores.

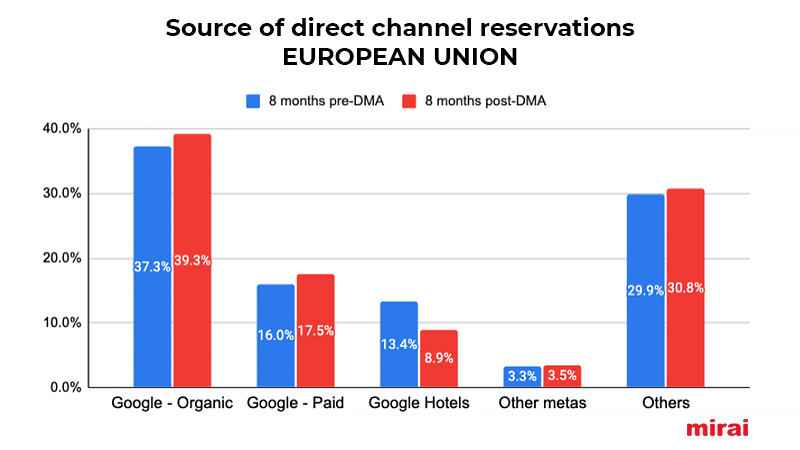

- La tragedia continúa para Google Hoteles en la Unión Europea, hundiendo su cuota como “fuente de reservas” del 13,4% al 8,9% (-4,5% en cifras absolutas).

- El resultado final para Google (combinando Ads, Google Hotels y búsqueda orgánica) es una pérdida neta del 1,5%, aunque sigue siendo la principal fuente de reservas directas con una sólida cuota del 65,7%.

- La buena noticia para los hoteles es que han conseguido recuperar el 82% de esas pérdidas:

– 3,5% a través de otros emplazamientos de Google, más concretamente el 1,5% procedente del tráfico de pago (sobre todo Google Ads) y el 2,0% de la búsqueda orgánica.

– Un aumento del 0,2% en la contribución de las reservas directas por parte de otros metabuscadores como trivago y Tripadvisor, hasta el 3,5%.

- El efecto neto en las reservas directas de los hoteles sería de -0,8% (4,5% – 1,5% – 2,0% – 0,2%), en línea con nuestros análisis anteriores. No parece que tenga un gran impacto, especialmente en un año récord para muchos hoteles en Europa, pero no deja de ser una cifra negativa.

- Esta pérdida de ingresos directos no significa necesariamente una pérdida de reservas para los hoteles, ya que las OTA probablemente están captando este tráfico y reservas. Desgraciadamente, para los hoteles esto significa un mayor coste de distribución debido al cambio de canal que supone pasar de la venta directa B2C a la venta intermediada (OTA).

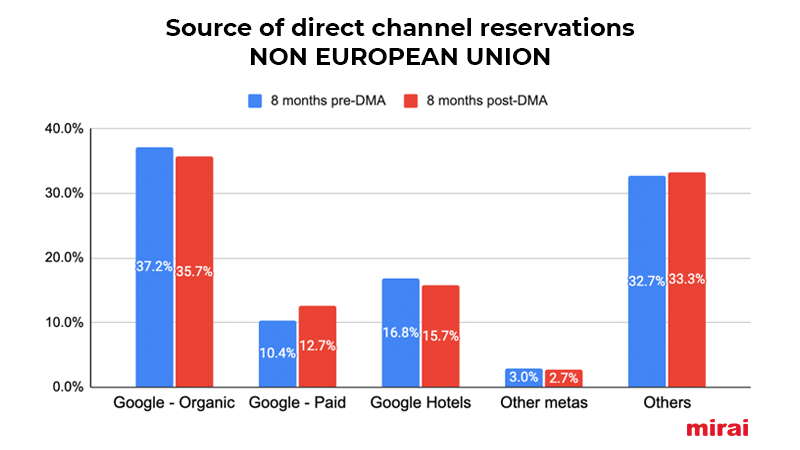

Al realizar el citado análisis en mercados no europeos, las cifras revelan una realidad muy diferente:

- Google Hotel Ads pierde algo de cuota, aunque es una pequeña cantidad si se compara con la situación en la UE. Google Hotel se mantiene como una fuente clave de reservas para los hoteles reforzando la importancia de mostrar tus tarifas directas ahí, idealmente con el mejor precio en comparación con las OTA.

- El tráfico de pago aumentó significativamente, un 20%, hasta alcanzar el 12,7% del total de reservas generadas. El tráfico orgánico disminuye ligeramente y pierde algo de cuota.

- En general, el ecosistema Google se mantiene bastante plano (-0,29%), pero con una mayor proporción de pago, lo que se traduce en mayores costes para el hotel. Claramente un efecto negativo para los hoteles.

- Otros metabuscadores perdieron un 10%, hasta alcanzar un 2,7%.

Conclusión

Conclusión

Según los análisis que estamos realizando desde que se puso en marcha la DMA, está claro que la DMA está influyendo significativamente en la forma en que los usuarios (demanda) interactúan con los hoteles (oferta) a través de Google, el principal motor de búsqueda de la UE.

Dentro del ecosistema de Google, Hotel Ads está sufriendo el impacto más severo, disminuyendo su cuota relativa en un -33%. Aunque las cifras muestran que una parte de la visibilidad perdida se recupera con otras soluciones de Google (orgánicas y de pago), el efecto neto de la DMA es que las OTA obtienen una mayor visibilidad en Google, lo que sin duda se traduce en un aumento del negocio captado por las OTA, incrementando los costes de los hoteles y su dependencia de la distribución de terceros. ¿Era este el resultado previsto por los reguladores de la UE? Ciertamente no.

De cualquier modo, el caso de la DMA dista mucho de estar cerrado y lo más probable es que veamos nuevos cambios en el ámbito de la distribución. Como informamos en nuestro post de finales de mayo, la UE ratificó la autodesignación de Booking.com como gatekeeper el 13 de mayo. Como resultado, Booking.com debería cumplir con la DMA a partir del 13 de noviembre. Ya hemos visto cambios fundamentales en las prácticas empresariales de Booking.com, como la eliminación total de la cláusula de paridad en los mercados de la UE, anunciada el 25 de junio y aplicada en todos sus contratos el 1 de julio.