En español, in English, en français, em português.

El passat juny vam comentar qui guanya i qui perd amb la DMA o Llei de Mercats Digitals a Europa, basant-nos en les nostres dades de seguiment dels metacercadors de més de 3.000 propietats en tot el món.

Per tal de posar més llum a aquesta complexa qüestió de «l’impacte de la DMA als hotels», hem ampliat la nostra recerca a:

- Analitzar l’atribució de totes les reserves i no només les que provenen de metacercadors.

- Per fer-ho, vam haver d’anar més enllà de les nostres dades de seguiments de la integració de metacercadors i vam canviar a Google Analytics 4 com la nostra font de dades.

- Com a conseqüència, vam fer servir el nou model d’atribució basat en dades (en español) de Google Analytics 4, bastant diferent d’altres models com el darrer clic i el primer clic.

- Ampliació del termini de 4 a 8 mesos abans/després de la DMA (19 de gener de 2024).

El que no vam canviar van ser les 3.000 propietats com el perímetre de la nostra anàlisi. Addicionalment, és important destacar que no totes aquestes propietats inverteixen en Google Ads, Hotel Ads o altres agents de metacerca. Allò que intentem mesurar és el % de trànsit que canvia, no tant les xifres absolutes.

Malgrat els ajustos en la metodologia d’anàlisi, les conclusions es mantenen en línia amb les nostres anàlisis anteriors.

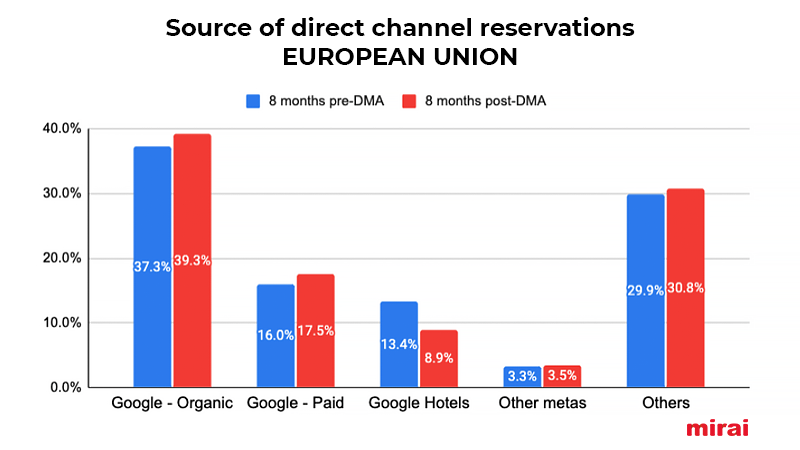

- La tragèdia continua per a Google Hotels a la Unió Europea, enfonsant la seva quota com a «origen de reserves» del 13,4% al 8,9% (-4,5% en xifres absolutes).

- El resultat final per Google (combinant anuncis, Google Hotels i cerca orgànica) és una pèrdua neta de l’1,5%, tot i que encara és la principal font de reserves directes, amb una quota sòlida del 65,7%.

- La bona notícia pels hotels és que han aconseguit recuperar el 82% d’aquelles pèrdues:

– Un 3,5% mitjançant altres ubicacions de Google, més concretament un 1,5% procedent de trànsit de pagament (sobre tot Google Ads) i un 2,0% de cerca orgànica.

– Un augment del 0,2% a la contribució de les reserves directes per part d’altres metacercadors com trivago i Tripadvisor, fins al 3,5%.

- L’efecte net en les reserves directes pels hotels seria de -0,8% (4,5% – 1,5% – 2,0% – 0,2%), en línia amb les nostres anàlisis anteriors. No sembla un impacte enorme, especialment en un any rècord per molts hotels d’Europa, però no deixa de ser una xifra negativa.

- Aquesta pèrdua de guanys directes no significa necessàriament una pèrdua de reserves pels hotels, perquè les OTA probablement estan guanyant aquest trànsit i reserves. Malauradament, pels hotels això significa un cost de distribució més elevat a causa del canvi de canal de les vendes directes B2C a les vendes intermediades (OTA).

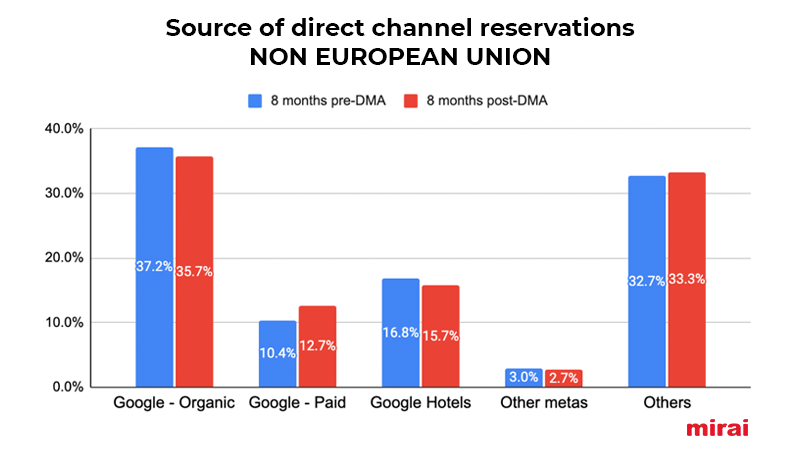

Quan duem a terme l’anàlisi esmentada anteriorment en mercats no europeus, les xifres revelen una realitat molt diferent:

- Google Hotel Ads perd una part de quota, tot i que és una fracció si es compara amb la situació de la UE. Google Hotel encara és una font clau de reserves pels hotels, i això reforça la importància de mostrar allí les seves tarifes directes, idealment amb el millor preu en comparació amb les OTA.

- El trànsit de pagament va augmentar significativament un 20% fins al 12,7% del total de les reserves generades. El trànsit orgànic disminueix lleugerament i perd una mica de quota.

- En general, l’ecosistema Google es manté bastant pla (-0,29%), però amb una major proporció de pagat, la qual cosa es tradueix en despeses hoteleres més elevades. Un efecte clarament negatiu pels hotels.

- La resta de metacercadors van perdre un 10%, fins a aconseguir un 2,7%.

Conclusió

Conclusió

A partir de les nostres anàlisis en curs des que es va implementar la DMA, és evident que la DMA està tenint un impacte significatiu en la manera com els usuaris (demanda) interactuen amb els hotels (oferta) a través de Google, el motor de cerca líder a la UE.

Dins de l’ecosistema de Google, Hotel Ads està patint l’impacte més sever, disminuint la seva quota relativa en un -33 %. Tot i que les xifres mostren que una part de la visibilitat perduda es recupera amb altres solucions de Google (orgàniques i de pagament), l’efecte net de la DMA és que les OTA obtenen una major visibilitat a Google, el que sense dubte es tradueix en més negoci captat per les OTA, la qual cosa augmenta les despeses dels hotels i la seva dependència de la distribució de tercers. Era aquest el resultat previst dels reguladors de la UE? Ben segur que no.

De tota manera, el cas de la DMA encara no ha acabat ni de bon tros, i el més probable és que veiem més canvis en l’àmbit de la distribució. Com vam informar a la nostra actualització de publicació a finals de maig, la UE va ratificar l’autodesignació de controlador d’accés de Booking.com el 13 de maig. Com a resultat, Booking.com hauria de complir amb la DMA el 13 de novembre, i ja hem vist canvis fonamentals en les pràctiques comercials de Booking.com, com l’eliminació total de la clàusula de paritat als mercats de la UE, anunciada el 25 de juny i aplicada a tots els seus contractes el dia 1 de juliol.